En unos meses el sistema de cotización de autónomos cambiará, dejaremos de pagar una cuota fija todos los meses y tendremos que ser capaces de calcular nuestros rendimientos netos para saber en qué tramo de la tabla de cotización nos encontramos.

Si no tienes ni idea de cómo funciona y de lo que tienes que hacer, no te preocupes. Sigue leyendo que te lo explicamos todo.

Las nueva cotización de autónomos a partir de 2023

Cotizar según los ingresos reales es una petición histórica entre el colectivo de los autónomos. Así que el gobierno se puso manos a la obra y ha creado un sistema para que los que ganen menos paguen menos y los que ganan más paguen más.

Aunque suena sencillo, en la práctica no lo es tanto.

El nuevo modelo de cotización se rige según los rendimientos netos de los autónomos e irá evolucionando al modelo definitivo de cotización por ingresos reales que se pondrá en marcha en nueve años.

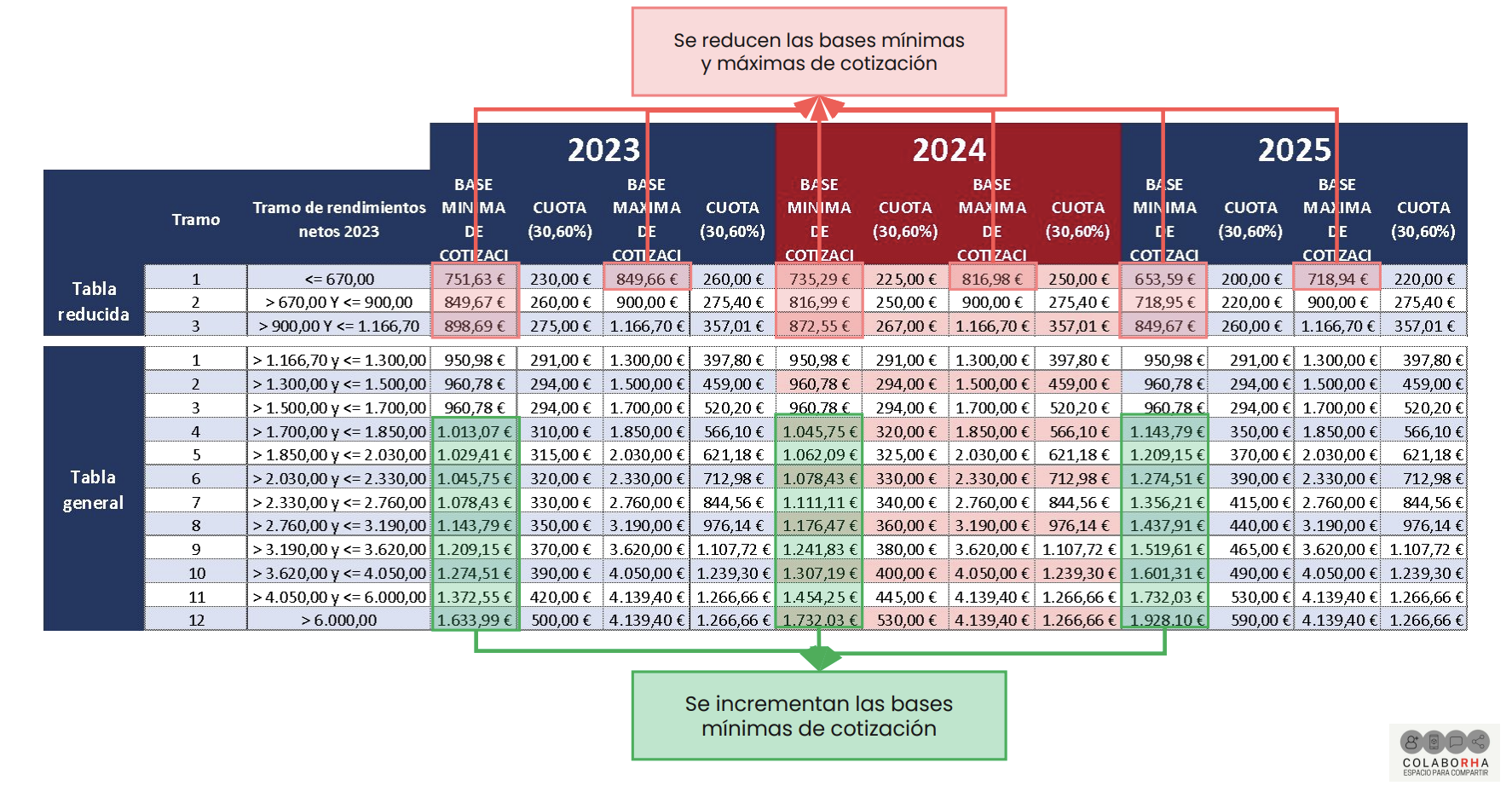

Entre 2023 y 2025 se desplegará de forma progresiva un sistema de 15 tramos que fijará las bases y cuotas de cotización según los rendimientos netos del autónomo.

Estos quedarán reflejados en una tabla que actualizará el gobierno anualmente junto con los Presupuestos Generales del Estado.

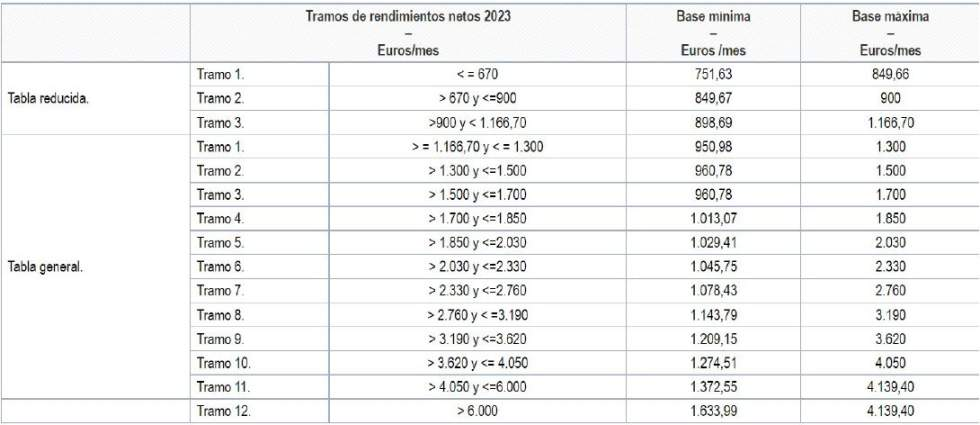

La prevista para 2023 es esta:

Como el gobierno sabe que los ingresos pueden ir variando, los autónomos podrán cambiar su cuota en función de su previsión de rendimientos netos hasta seis veces al año.

Pero…

¿Cómo se calculan los rendimientos netos anuales?

En este nuevo sistema de cotización para autónomos, de momento, lo que va a determinar el importe por el que vamos a cotizar van a ser los rendimientos netos anuales.

Aquí tenemos que tener en cuenta que hay distintas casuísticas:

1. Autónomos que tributan por estimación directa

Para hacer el cálculo debemos partir de los ingresos reales obtenidos por las actividades profesionales o económicas en cada año natural.

A estos, debemos restar los gastos fiscalmente deducibles de la actividad de acuerdo con lo previsto en las normas del IRPF (excepto las cuotas de autónomos).

A este resultado, debemos deducir un 7% por gastos genéricos sobre el rendimiento neto previo. Una vez calculado todo esto, tendríamos lo que la normativa define como rendimiento neto.

Ejemplo:

Una psicóloga, con un despacho profesional, tiene unos ingresos anuales reales de 36.000€ y 5.200€ de gastos fiscalmente deducibles.

Ingresos reales: 36.000€

Gastos deducibles: 5.200€

Rendimiento neto previo: 30.800€

Reducción 7% (sobre 30.800€): 2.156€

Rendimiento neto anual: 28.644€

Rendimiento neto mensual: 2.387€

Con este rendimiento neto mensual tendremos que consultar qué tramo de la tabla de cotización nos corresponde y, a partir de ahí, decidir por qué base de cotización queremos cotizar (mínima o máxima).

2. Autónomos persona física que tributa por por estimación objetiva:

En este caso tenemos que partir de la suma del rendimiento neto previo, restar los gastos fiscalmente deducibles y al resultado aplicarle, de nuevo, una deducción del 7% por gastos genéricos.

Es muy similar al ejemplo anterior.

3. Autónomos societarios

Los autónomos societarios son administradores de sociedades de capital.

Estos tendrán que sumar el total de los rendimientos derivados de la participación en fondos propios en entidades en las que tengan participación en el capital social de al menos el 33% o el 25% como administradores y, además, los rendimientos del trabajo derivados de su actividad en estas entidades.

Se le restará los gastos deducibles y, al resultado, se le aplicará una deducción del 3% por gastos generales.

Ejemplo:

Un empresario tiene unos ingresos anuales (por todos su rendimientos) de 46.750€ y sus gastos deducibles ascienden a los 8.345€.

Ingresos reales: 46.750€

Gastos deducibles: 8.345€

Rendimiento neto previo: 38.405€

Reducción 3% (sobre 38.405€): 1.152,15€

Rendimiento neto definitivo anual: 37.252,85€

Rendimiento neto definitivo mensual: 3.104,40€

¿Cómo se determina la base y la cuota de cotización?

Lógicamente, a principios de 2023, no sabremos con certeza cuál va a ser nuestro rendimiento neto anual por lo que deberemos hacer una estimación. Después, tendremos hasta seis oportunidades para adaptarnos a los rendimientos reales que tengamos a lo largo del año.

Para determinar la base de la cuota, retomamos el ejemplo de la psicóloga. Esta tenía un rendimiento anual de 28.644€ y un rendimiento neto anual de 2.387. Habría que consultar la tabla de 2023 y, en su caso, se encontraría en el tramo 7.

Con esos rendimiento netos, su base de cotización podría estar situada entre 1.078,43€, que es la base mínima del tramo, y 2.760€, que es la máxima. Si escoge la mínima tendrá que pagar 330€ de cuota, pero si opta por la máxima tendrá que pagar 844,56€ al mes.

Para el año 2024 la cosa cambia. La psicóloga podrá elegir una base de cotización comprendida entre 1.111,11€ y 2.760€ y una cuota mensual comprendida entre 340€ (10€ más que en 2023) y 844,56€.

En 2025, de nuevo, se incrementa notablemente la base de cotización mínima que sube hasta los 1.356,21€ y la cuota mensual se eleva hasta los 425€ mensuales (75€ más que en 2014). En cuanto a la cotización máxima, se mantiene.

Lo que hace la norma es aumentar progresivamente la base de cotización mínima para las personas que tienen un rendimiento neto superior al Salario Mínimo Interprofesional. En el caso de aquellos trabajadores autónomos que tienen ingresos inferiores a esta cantidad, se va reduciendo poco a poco para que paguen menos.

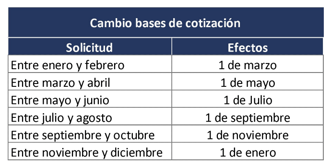

¿Cuándo solicitar un cambio de base de cotización?

Como nuestras estimaciones son provisionales, a lo largo del año podemos solicitar el cambio de nuestra base de cotización para adaptarnos. Sin embargo, el cambio no será inmediato. En esta tabla mostramos cuándo se haría efectivo en función del momento de su solicitud:

Es decir, si solicito el cambio el 6 de julio se hará efectivo el 1 de septiembre de ese mismo año.

Si quiero, por ejemplo, que el cambio se haga efectivo en enero tendré que solicitar el cambio entre noviembre y diciembre del año anterior.

¿Qué tengo que hacer ahora?

Las personas trabajadoras autónomas que estén de alta a 31 de diciembre de 2022, hasta que no ejerciten la opción de cotizar por sus rendimientos, seguirán cotizando durante el año 2023 sobre la base que tengan a diciembre de 2022, con los cambios o incrementos que la LPGE de 2023 pudiera fijar.

Aún así, a finales del 2023, se regularizará su situación. En el caso de que coticemos por una base máxima y los rendimientos son inferiores, a la hora de hacer la regularización se podrá solicitar la devolución del importe correspondiente.

Es importante saber que hasta que nosotros hagamos el cambio, no nos obligarán a adoptar el nuevo sistema. Aunque no podremos obviar la regularización a final de año.

¿Cuándo procede regularizar la base y cuota de cotización?

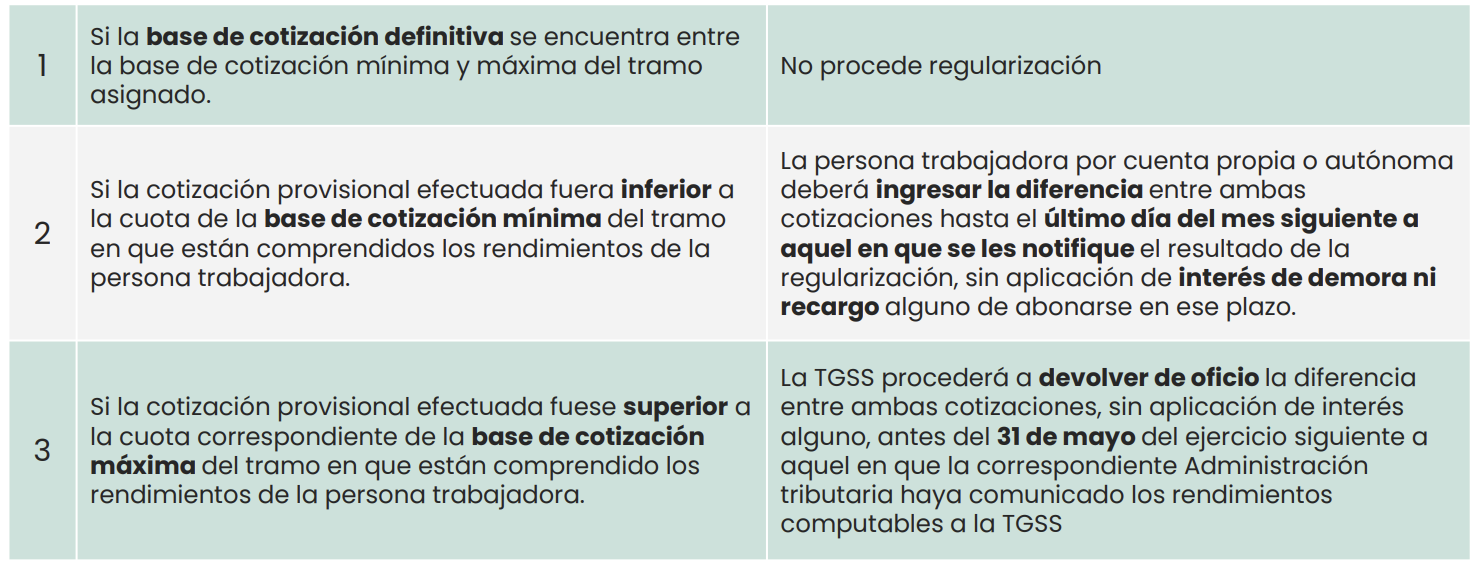

Finalizado el año natural, la Tesorería General de la Seguridad Social (TGSS) y la Administración Tributaria cruzarán los datos comparando los rendimientos que se comunicaron en base a la previsión inicial, con los rendimientos reales obtenidos por la actividad durante ese año. Se pueden producir tres escenarios: