La crisis del coronavirus ha puesto en jaque a toda la población. Hemos perdido a seres queridos y nuestra salud se ha visto afectada. Sin olvidar las consecuencias sobre la economía y el mercado laboral que ha tenido la expansión del virus. En definitiva, nuestros sueños y expectativas de futuro se han visto frustradas de un día para otro.

Aunque con la llegada del COVID-19 han sido muchas las personas que han aparcado la decisión de comprar una casa, también ha habido un alto porcentaje de personas que se han animado a dar el paso. Si una lección nos ha dejado este virus es que tenemos que vivir el momento y dejar de posponer nuestros sueños.

Imaginamos que como muchas otras personas en esta situación, tal vez dispones de pocos ahorros para comprar una vivienda o incluso de ningunos. No obstante, por muy sorprendente que te parezca, esto no debería ser una gran problema a la hora de pedir una hipoteca sin ahorros al banco en estos momentos. Te explicamos el porqué.

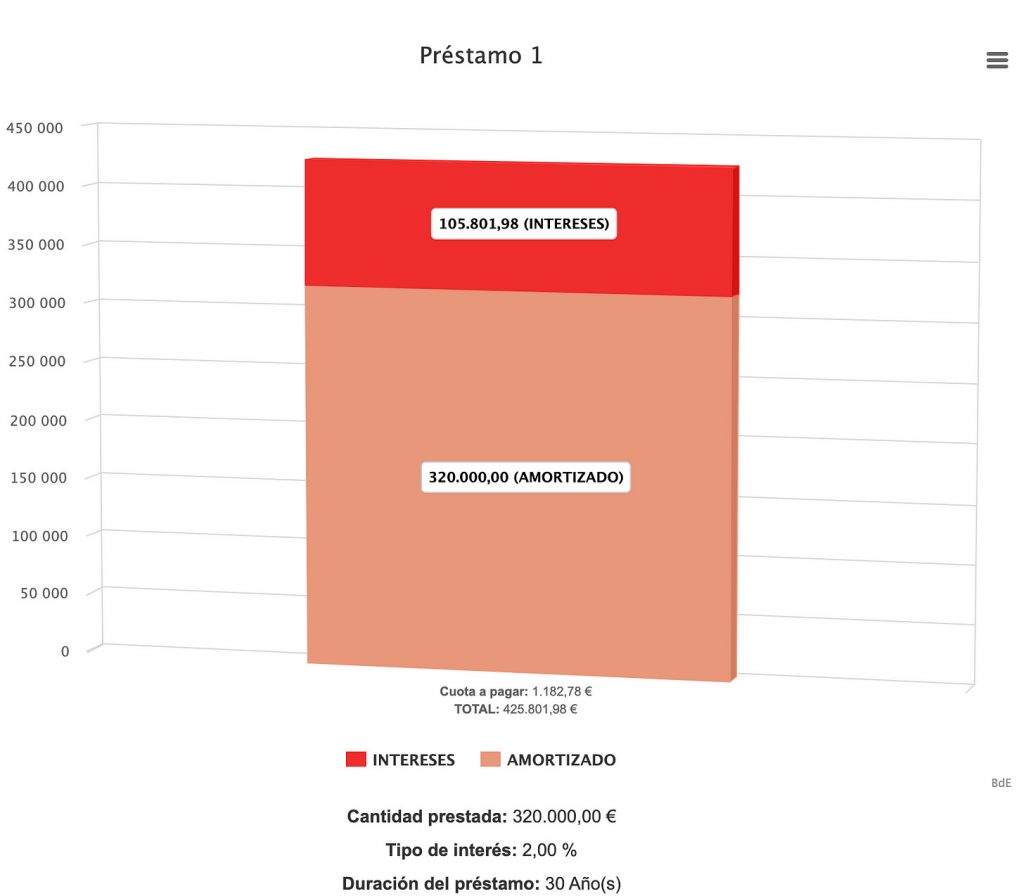

Como ya sabrás, por lo general, durante los últimos años los bancos han estado concediendo hipotecas para financiar el 80% del precio de la vivienda. Así que firmar una hipoteca sin entrada se convertía y es una misión casi imposible.

Sin embargo, te decimos “casi imposible” porque debes saber que existen opciones para solicitar una hipoteca que cubra el 100% del precio de la vivienda. De hecho, a día de hoy hay bancos que conceden hipotecas sin ahorros. Algunas de las opciones para pedir una hipoteca sin ahorros son:

Comprar vivienda de bancos sin ahorros

Los bancos tienen en su haber más de una propiedad que tras los embargos producidos durante la crisis del boom inmobiliario aún no han conseguido vender.

Si dedicas algo de tiempo para consultar a algunas entidades bancarias podrás comprobar que si finalmente decides comprar una casa de un banco, este estará dispuesto a ofrecerte unas condiciones económicas bastante favorables.

Es cierto que en la venta no te harán un gran descuento, pero si es muy probable que acepten firmar una hipoteca al 100%, lo cual te pondrá en una situación muy ventajosa si deseas comprar una casa sin ahorros previos. Ten en cuenta que en la mayoría de las ocasiones hay un 20% del precio total que los bancos no financian.

Cuanto más joven seas, mejor

Ser joven y no tener ahorros ya no es problema para pedir una hipoteca sin ahorros al banco para comprar una casa. De hecho, el mejor perfil de solicitante para una entidad bancaria es el de clientes jóvenes, con pocas personas a su cargo, trabajo estable e ingresos mensuales.

Si comenzaste a trabajar hace unos años y aún no has tenido el tiempo suficiente para ahorrar y pagar la entrada de un vivienda, pero cumples con los anteriores requisitos no deberías preocuparte. Tienes posibilidades de pedir una hipoteca sin ahorros de más del 80 % y que te la concedan.

Tengamos en cuenta que si puedes demostrar solvencia económica a largo plazo, el banco siempre estará dispuesto a negociar mejores condiciones por tu hipoteca y una mayor financiación.

Doble garantía hipotecaria para comprar una casa

Una de las alternativas más recurrentes para quienes no cuentan con ahorros para comprar una casa es la doble garantía hipotecaria. Para acogerte a un préstamo hipotecario de doble garantía es necesario que hipoteques el 80% del valor de la vivienda que quieres compras y que el 20 % restante recaiga en otra vivienda -libre de cargas- que puede ser bien de tu propiedad o de algún familiar o amigo que esté dispuesto a hacerte el favor.

Asesor hipotecario para préstamos sin ahorros

Un asesor hipotecario es un profesional con contactos y experiencia en el sector bancario. Su trabajo consiste en encontrar hipotecas sin ahorros incluso a los perfiles de demandantes con menos posibilidades.

Si no tienes ahorros para pedir una hipoteca y no cumples con ninguno de los requisitos anteriores, un asesor hipotecario te ayudará a negociar las condiciones de los bancos y a encontrar una hipotecas sin ahorros ajustada a tus necesidades.

Muchos gestores hipotecarios, como los que forman nuestro equipo, ofrecen su asesoramiento totalmente gratis. Esto significa que si no consiguen un préstamo hipotecario acorde con tu perfil, no cobran por sus servicios.

No tener ahorros no significa renunciar a tus sueños. En deHipotecas te ofrecemos la posibilidad de contactar con nuestros asesores hipotecarios de forma rápida y sencilla para que puedan ayudarte a solicitar una hipoteca al 100%. No te lo pienses más y solicita un asesoría gratis aquí.